İçindekiler

Gayrimenkul Yatırım Fonlarının (GYF) SPK ve vergi hukuku açısından bir analizinin yapıldığı bu yazıda yer alan değerlendirmeler, metnin kaleme alındığı tarihteki mevzuat hükümleri esas alınarak gerçekleştirilmiştir. Dolayısıyla yazının yayınlandığı tarihten sonraki okumalarda mevzuatın güncel hâli dikkate alınmalıdır.

GYF Yatırımcısı: Nitelikli Yatırımcı

Fonun katılma payları sadece nitelikli yatırımcılara satılabilir. Nitelikli yatırımcı; banka, aracı kurumlar, sigorta şirketleri gibi kurumsal yatırımcıların dışında en az 1 milyon TL tutarında, yabancı para veya sermaye piyasası aracına sahip gerçek ve tüzel kişilerdir.

GYF’ye Sağlanan Vergisel Avantajlar

Kurumlar Vergisi Kanunu Açısından

KVK’nin 5/(1)-d-4 maddesi hükmü aşağıdaki gibidir;

“Gayrimenkul yatırım fonları veya ortaklıklarının kazançları, (esas faaliyet konusu itibarıyla gayrimenkul, gayrimenkul projeleri ve gayrimenkule dayalı haklardan oluşan portföyü işletmek amacıyla kurulanlar dışında kalanların kazançları hariç). (*)

Parantez içi hüküm uyarınca 2023 yılı açısından esas faaliyet konusu itibarıyla; gayrimenkul, gayrimenkul projeleri ve gayrimenkule dayalı haklardan oluşan portföyü işletmek için kurulanlar dışında kalan GYF’lerin kazançları, KVK’nin 5/(1)-d-4 maddesindeki kurumlar vergisi (KV) istisnasından faydalanamaz.

Söz konusu parantez içi hükmün madde gerekçesinde; altyapı yatırım ve hizmetlerinden oluşan portföyü işleten GYO’ların istisna dışına çıkarıldığı zikredilmekle birlikte, her nedense madde metnine bu ifade yazılmamış ve “Esas faaliyet konusu itibarıyla gayrimenkul, gayrimenkul projeleri ve gayrimenkule dayalı haklardan oluşan portföyü işletmek amacıyla kurulanlar dışında kalanların kazançları hariç” ibaresi tercih edilmiştir.

Kanun koyucu aslında altyapı yatırımları (toprak altı elektrik ve doğal gaz kablolama yapan) ve GYO/GYF şeklinde kurulmuş yapıların, SPK tarafından GYO ya da GYF olarak KV istisnasından faydalanmamasını sağlamayı hedeflemektedir. Yani söz konusu parantez içi hüküm ile “KV istisnasından faydalanamazlar” denilen yapılar, altyapı yatırımı yapan GYO’lardır (bunlara AGYO diyelim).

Söz konusu parantez içi hüküm tesis edilmeden önce de AGYO’ların KV istisnasından faydalanamayacağı hususu ihtilafa neden olmuş ve bu konu yargıya taşınmıştır. Sonuçta Danıştay Vergi Dava Daireleri Kuruluna (DVDDK) mali idarenin Kurumlar Vergisi Genel Tebliği ile yaptığı düzenlemelerde hukuka uyarlık bulunamamıştır. Tebliğ ile değil kanunla vergi düzenlemesi yapılması zorunluluğuna uymak adına, söz konusu parantez içi hüküm tesis edilmiştir.

Söz konusu parantez içi hükümle ilgili yürürlük maddesi aynen aşağıdaki gibidir;

“Bu Kanunun 22’nci maddesi ile Kurumlar Vergisi Kanunu’nun 5’inci maddesinin birinci fıkrasının (d) bendinin (4) numaralı alt bendinde yapılan değişiklik ve 25’inci maddesi 2023 yılı vergilendirme dönemi kurum kazançlarına uygulanmak üzere yayımı tarihinde yürürlüğe girer.”

Buna göre parantez içi hükmün bu hâli ile, sadece 2023 yılı vergilendirme dönemini kapsadığı anlaşılmaktadır. Yani 2024 ve sonrası için söz konusu parantez içi hüküm, yürürlükte olmayacaktır. Kanun koyucunun yürürlüğün 2023 sonrası vergilendirme dönemlerinde uygulanması için yasal bir düzenleme yapması beklenmektedir.

(*) Yukarıdaki maddede yer alan parantez için hüküm: 7394 sayılı kanunun 22’nci maddesiyle eklenmiş olup, 2023 yılı vergilendirme dönemi kurum kazançlarına uygulanmak üzere 15.04.2022 tarihinde yürürlüğe girmiştir.

Kurumlar Vergisi Stopajı Açısından

KVK’nin 15/3. maddesi uyarınca, emeklilik yatırım fonlarının kazançları hariç olmak üzere, Kanun’un 5/(1)-d bendinde yazılı istisna kazançlardan (portföy işletmeciliği kazancı), dağıtılsın veya dağıtılmasın, kurum bünyesinde vergi kesintisi yapılması öngörülmüştür. Bu oran, 2009/14594 Bakanlar Kurulu kararı ile gayrimenkul yatırım fonları için %0 olarak belirlenmiştir. Dolayısı ile KVK’nin 15. maddesi uyarınca GYF’lerin istisna kazançları üzerinden yapılacak vergi kesintisi %0’dır.

Damga Vergisi Açısından

Damga Vergisi Kanunu’na ekli II sayılı listenin “IV-Ticari ve medeni işlerle ilgili kâğıtlar” bölümünün 21. sırası uyarınca, gayrimenkul yatırım fonlarının münhasıran gayrimenkul portföylerine ilişkin alım-satım sözleşmeleri ile gayrimenkul satış vaadi sözleşmeleri, damga vergisinden istisnadır.

Katma Değer Vergisi (KDV) Açısından

KDVK’nin (1/1) maddesine göre, Türkiye’de ticari, sınai, zirai faaliyet ve serbest meslek faaliyeti çerçevesinde yapılan teslim ve hizmetler KDV’ye tabidir. Gayrimenkul yatırım fonlarının faaliyetlerine yönelik KDV Kanunu’nda bir istisna bulunmadığından, bu fonların esas faaliyet konusu olan taşınmaz teslimi ve kiralama faaliyetleri ile diğer tüm ticari işlemleri KDV Kanunu’nun (1/1) maddesi kapsamında KDV’ye tabi bulunmaktadır.

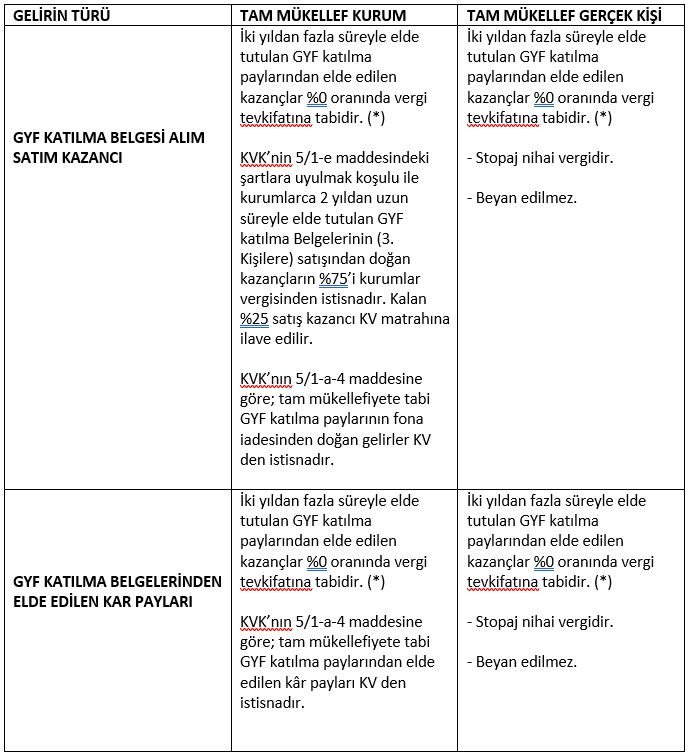

GYF Katılım Belgesi Sahibinin Vergisel Durumu (Yatırımcı Açısından)

(*) 04/09/2021 tarih, 31588 Sayılı Resmî Gazete’de yayımlanan 4454 Sayılı Cumhurbaşkanı Kararı ile, Gelir Vergisi Kanunu’nun geçici 67. maddesinde yer alan tevkifat oranlarını belirleyen 22.7.2006 tarih, 2006/10731 sayılı Bakanlar Kurulu Kararının eki, kararın 1. maddesi ilk fıkrasında yapılan değişiklik.

GYF’nin Sağladığı Diğer Avantajlar

Gerçek kişiler bireysel olarak gayrimenkul yatırımı yaptıklarında, kira gelirlerinden ve 5 yıl içindeki taşınmaz satışlarından elde ettikleri (endeksleme sonrası kalan) kazançtan gelir vergisi ödemektedirler.

Taşınmazların bir şirkete satılarak veya ayni sermaye olarak koyulması suretiyle gayrimenkule yatırım yapılması durumunda ise kira gelirleri ve satış kârı üzerinden kurumlar vergisi, kârın dağıtılması aşamasında ise kâr dağıtım stopajı ve elde edilen tutara göre kâr payının şahsi gelir vergisi beyannamesi ile beyanı gerekmektedir.

Oysa gerçek kişiler sahip oldukları taşınmazları bir GYF şeklinde değerlendirdiğinde, GYF bünyesinde KV ödemezler. GYF’ler katılım belgesi sahiplerine kâr payı dağıttığında, iki yıldan fazla süreyle elde tutulan GYF katılma paylarından elde edilen kazançlara %0 oranında vergi tevkifatı yapılır. Gerçek kişiler GYF’den elde ettikleri gelirler nedeniyle yıllık gelir vergisi beyannamesi vermezler. Dolayısıyla gerçek kişilerin gayrimenkul yatırımlarını GYF kurarak değerlendirmeleri vergisel açıdan avantajlıdır.

GYF’ler miras hukuku ve servet yönetimi açısından da kolaylık sağlamaktadır. Örneğin, ailenin sahip olduğu taşınmazlar kimi zaman aile üyeleri arasında adil bir şekilde bölüştürülemeyebilir. Ya da taşınmazların bölüştürülmesi uygun olmayabilir. Bu gibi durumlarda taksimin nasıl yapılacağıyla uğraşmak yerine tapular bir GYF’ye konulabilir. GYF sadece aile üyelerine açık olarak kurgulanabilir. Aile üyeleri dışındaki kişilere satış engellenebilir. Sonuçta taşınmazlar GYF’nin olur, aile üyelerinin mal varlığından ayrı olarak GYF’ye ait bir mülkiyet yapısı meydana getirilir. GYF’ler bu özelliğinden dolayı pratik bir servet yönetim aracıdırlar.

Fonun mal varlığı, portföyün kurucusunun/yöneticisinin mal varlıklarından ayrı bir nitelik taşır. Bu nedenle GYF’nin mal varlığı kamu alacaklarının tahsili amacı da dahil olmak üzere haczedilemez, üzerinde ihtiyati tedbir konulamaz ve iflas masasına dahil edilemez.

Hiç şüphesiz GYF kurulması ve yönetilmesi sürecinde ortaya çıkacak maliyetler ile GYF’nin sağladığı avantajların karşılaştırılmasından sonra nihai karar, çok daha kolay verilecektir.

“Cazip Yatırım Modeli: Gayrimenkul Yatırım Fonları” yazı dizimizin birinci bölümünü okumak için tıklayınız…